Das Ritual der Kapitalisierung

In den letzten vier Jahrzehnten sind die Aktienkurse durch die Decke gegangen, während die Löhne stagnierten. Was hat das zu bedeuten? Blair Fix zeigt, wie der Wertzuwachs von Aktienvermögen mit einer Zunahme von Macht einhergeht und welches sonderbare Ritual dahinter steckt.

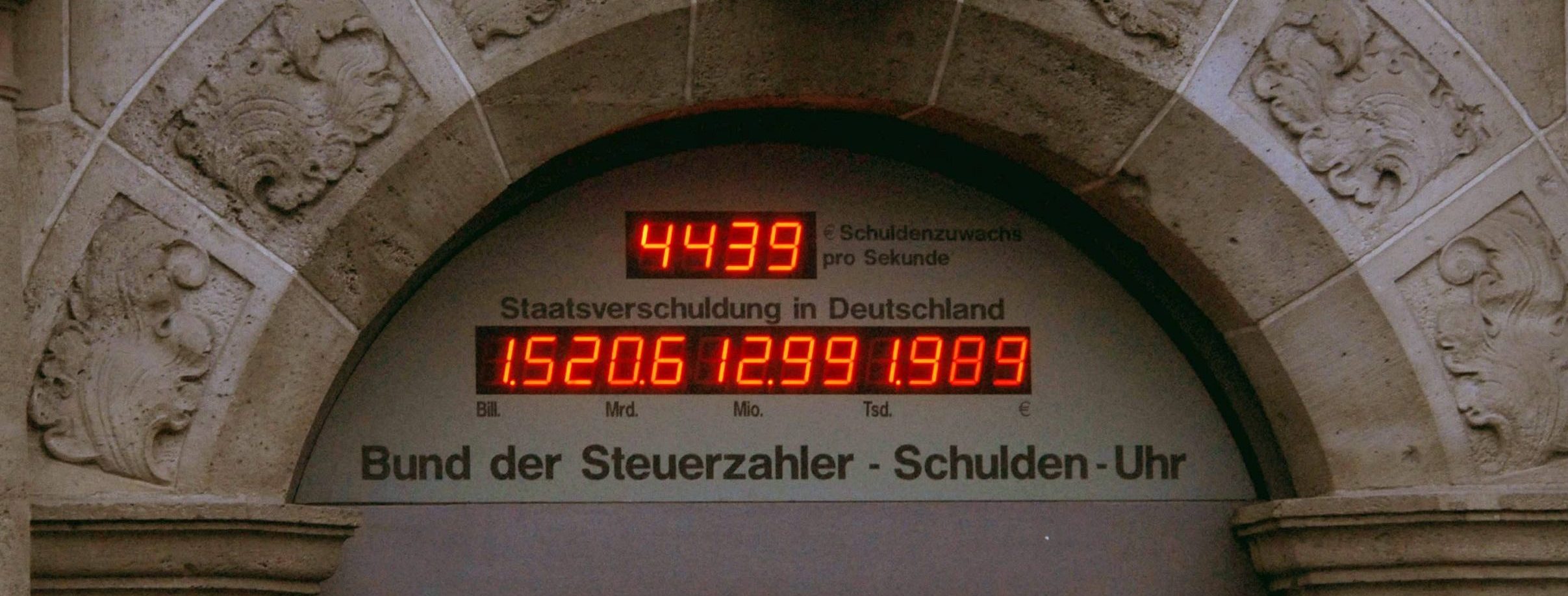

Wenn man genau hinhört, kann man zuhören, wie Jeff Bezos immer reicher wird. Da ist es schon wieder, dieses Geräusch. Eine weitere Milliarde in Bezos‘ Kassen. Lassen Sie uns diesen Klang des Geldes mit ein paar Zahlen belegen. Seit 2017 ist das Nettovermögen von Bezos um etwa 4 Millionen Dollar pro Stunde gewachsen – das ist etwa das 500.000-fache des US-Mindestlohns. 1 Am 26. August 2020 erreichte das Nettovermögen von Jeff Bezos 200 Milliarden Dollar. Er überschritt die 100-Milliarden-Dollar-Marke erstmals am 17. November 2017. In diesem Zeitraum von 1013 Tagen verdiente Bezos durchschnittlich 4,1 Millionen Dollar pro Stunde (100 Milliarden Dollar / 1013 Tage / 24 Stunden pro Tag). Der Mindestlohn in den USA beträgt 7,25 Dollar pro Stunde. Bezo verdiente also etwa 560.000 Mal mehr pro Stunde als ein Mindestlohnempfänger. In normalen Zeiten wäre diese Anhäufung von Vermögen absurd. Heute, da viele Arbeitnehmer aufgrund einer schweren Pandemie ihre Arbeit verlieren, ist sie obszön.

Bezos steht zwar für den Gipfel des kapitalistischen Exzesses, aber sein Reichtum ist Teil einer längeren Geschichte. In den letzten vier Jahrzehnten sind die Aktienkurse in die Höhe geschossen, während die Löhne stagnierten. Was hat dieser Trend zu bedeuten? In diesem Beitrag möchte ich dem Aktienmarkt auf den Grund gehen. Doch zunächst werde ich erklären, was der Aktienmarkt nicht ist: Er ist kein Indikator für die Produktionskapazität. Er ist auch kein „fiktives Kapital“. Was ist er dann?

Die Börse, so argumentieren Jonathan Nitzan und Shimshon Bichler, ist die Art und Weise, wie Kapitalisten ihre Macht quantifizieren. Um zu verstehen, wovon Nitzan und Bichler sprechen, werden wir das Ritual entlarven, das unsere Gesellschaftsordnung bestimmt – das Ritual der Kapitalisierung. Lesen Sie weiter, um die rote Pille zu schlucken und den Schleier der kapitalistischen Ideologie zu lüften.

Wofür stehen Aktienkurse?

Wenn es um den Aktienmarkt geht, glauben viele Menschen, sie hätten originelle Einsichten. Oftmals plappern sie jedoch nur alte Ideen nach. Der Wirtschaftswissenschaftler John Maynard Keynes bemerkte diese Tendenz und schrieb:

Die Ideen der Ökonomen und politischen Philosophen […] sind mächtiger, als man gemeinhin annimmt. In der Tat wird die Welt von kaum etwas anderem beherrscht. Pragmatiker, die glauben, von intellektuellen Einflüssen völlig frei zu sein, sind in der Regel die Sklaven irgendeines verstorbenen Ökonomen.

Keynes in die Allgemeine Theorie der Beschäftigung, des Zinses und des Geldes

Wenn es darum geht, den Aktienmarkt zu verstehen, gibt es zwei große Konzepte. Beide stammen von „verstorbenen Ökonomen“. Die erste große Idee ist, dass steigende Aktienkurse gut für alle sind. Ich nenne dies die „Good-for-GM“-Weltsicht (aus Gründen, die weiter unten erläutert werden). Dieses große Konzept ist nicht einem einzelnen Wirtschaftswissenschaftler zu verdanken, sondern einer ganzen untergegangenen Schule: der neoklassischen Wirtschaftstheorie.

Das zweite große Konzept ist, dass der Aktienmarkt vom Rest der Wirtschaft abgekoppelt ist. Ich nenne dies die Ansicht des „fiktiven Kapitals“. Das Konzept geht auf Karl Marx zurück (der eine untaugliche Sicht auf das Kapital hatte). Lassen Sie uns diese Konzepte erläutern.

Was gut für GM ist …

Ich habe die „Gut-für-GM“-Weltsicht nach einem berühmt gewordenen Satz benannt: „Was gut für GM ist, ist gut für das Land“. Hier ist die Hintergrundgeschichte: Im Jahr 1953 wählte Präsident Eisenhower Charles Wilson zu seinem Verteidigungsminister. Zu dieser Zeit war Wilson der Präsident von General Motors. Das Problem war, dass Wilson GM-Aktien im Wert von 2,5 Millionen Dollar besaß, von denen er sich (zunächst) nicht trennen wollte. Als der Senat Wilson zu diesem Interessenkonflikt befragte, antwortete er:

Ich kann mir [einen Interessenkonflikt] nicht vorstellen, weil ich jahrelang dachte, dass das, was gut für unser Land ist, auch gut für General Motors ist, und umgekehrt.

Obwohl er es wahrscheinlich nicht wusste, fasste Wilson damit im Wesentlichen die neoklassische Wirtschaftstheorie zusammen. In der neoklassischen Theorie geht man davon aus, dass der Marktwert eines Unternehmens (seine Börsenkapitalisierung) seine Produktionskapazität widerspiegelt. Und da diese Produktionskapazität für alle gut ist, ist das, was gut für das Unternehmen ist, auch gut für das Land.

Die Theorie hinter dieser Behauptung ist folgende. Sie beginnt mit der Vorstellung, dass „Kapital“ zwei Seiten hat. Kapital ist Finanzkapital – der Wert eines Unternehmens auf dem Aktienmarkt. Aber Kapital ist auch ein produktiver Vermögenswert – ein „echter“ Warenbestand. Wenn der Markt „richtig“ funktioniert (d. h. wie von der neoklassischen Theorie beschrieben), sollten sich die beiden Seiten gegenseitig spiegeln. In diesem Fall sollte der Aktienwert eines Unternehmens an der Börse seiner „Produktionskapazität“ entsprechen, gemessen in Einheiten von dessen „Nutzen“ (Befriedigung). Und wenn der Nutzen ein universeller ist, dann ist ein steigender Aktienmarkt für alle gut. Was gut für GM ist, ist gut für das Land.

Fiktives Kapital

Nicht jeder glaubt an dieses neoklassische Märchen. Einige Leute (mich eingeschlossen) sind der Meinung, dass die Interessen der Unternehmen nur selten mit den Interessen der Gesellschaft übereinstimmen. Wenn der Aktienmarkt also nicht die Produktionskapazität widerspiegelt, was sagt er dann aus? Nichts, behaupten einige Kritiker. Der Aktienmarkt ist fiktives Kapital.

Dieses Konzept stammt von Karl Marx. Um sein Denken zu verstehen, müssen wir seine Theorie des Kapitalismus explizieren. Nach Marx schaffen allein die Arbeiter den Wert. Da die Kapitalisten aber die „Produktionsmittel“ besitzen, holen sie aus ihren Arbeitern einen Mehrwert heraus. Obwohl die Kapitalisten selbst nichts produzieren (laut Marx), verdienen sie dennoch ein gutes Einkommen.

In den Augen von Marx sind Kapitalisten also nicht produktiv. Aber was ist mit dem Kapital? Hier stimmt Marx mit den neoklassischen Ökonomen überein. Kapitalgüter sind produktiv. Das liegt daran, dass sie „tote Arbeit“ sind – die Verkörperung der früheren Arbeit. Wenn Arbeiter Waren schaffen, so argumentiert Marx, übertragen sie (Arbeiter) einen Teil ihrer wertschaffenden Fähigkeit auf die Waren. Wenn diese Waren in der Produktion verwendet werden, werden sie zu produktivem „Kapital“.

Blair Fix

Marx war also wie seine neoklassischen Gegner der Meinung, dass das Kapital sowohl eine monetäre als auch eine „reale“ Seite hat. Doch während die neoklassischen Ökonomen davon ausgingen, dass die beiden Seiten durch den „Nutzen“ miteinander verbunden sind, vertrat Marx die Ansicht, dass sie durch die „verausgabte Arbeit“ miteinander verbunden sind.

Für Marx gab es jedoch noch eine weitere Wendung. Er betrachtete die Aktienmärkte und sträubte sich dagegen. Die Aktienmärkte kapitalisierten keine „realen“ Güter, argumentierte er. Sie kapitalisierten einen Anspruch auf Erträge. Diese Praxis bedeute, dass der Aktienmarkt keine Verbindung zum „wirklichen“ Kapital habe. Daher nannte Marx die Börse „fiktives Kapital„. Der marxistische Geograph David Harvey beschreibt das Konzept folgendermaßen. Fiktives Kapital ist:

Geld, das als Kapital in Umlauf gebracht wird, ohne eine materielle Grundlage in Form von Waren oder produktiver Tätigkeit.

David Harvey in The Limits to Capital

Obwohl der Begriff „fiktives Kapital“ (außerhalb marxistischer Kreise) nicht sehr bekannt ist, ist die dahinter stehende Stimmung weit verbreitet. Viele Menschen beklagen, dass der Aktienmarkt von der „realen“ Wirtschaft abgekoppelt ist. Wenn sie das tun, halten sie sich an Marx.

Große Konzepte – große Probleme

Wir haben zwei große Konzepte über den Aktienmarkt expliziert. Aktienkurse repräsentieren entweder die „Produktionskapazität“ (gemessen in Nutzen), wie neoklassische Ökonomen behaupten. Oder Aktien sind „fiktives Kapital“, wie Marx behauptete. Wie sich herausstellt, haben beide großen Konzepte große Probleme.

Beginnen wir mit der neoklassischen Theorie. Als Charles Wilson behauptete, dass „was gut für GM ist, auch gut für das Land ist“, wurde er verspottet. Sein Problem war im Grunde, dass er die neoklassische Theorie zu deutlich formulierte. Entkleidet man die neoklassische Logik von ihrer mathematischen Mystik, ist sie offensichtlicher Schwachsinn. Wenn sich die Aktienkurse von Amazon verdreifachen, ist das gut für die Besitzer von Amazon (d. h. Jeff Bezos). Aber für alle anderen ist der Nutzen schwer erkennbar.

Angesichts des zweifelhaften sozialen Nutzens steigender Aktienkurse schwenkt die marxistische Theorie ins andere Extrem. Marxisten behaupten, die Aktienmärkte seien von der „realen“ Wirtschaft abgekoppelt. Sie sind „fiktives Kapital“.

Wenn Sie keine Aktien besitzen, ist diese marxistische Behauptung tröstlich. Schließlich gibt es keinen besseren Weg, ein (imaginäres) Monster zu entlarven, als es „fiktiv“ zu nennen. Aber was ist, wenn das Monster real ist? Dann ist es töricht, es „fiktiv“ zu nennen. Wenn Amazon das nächste Mal einen Konkurrenten aufkauft, versuchen Sie, Ihrem Freund zu sagen, dass die Transaktion „fiktiv“ war. Sie werden wahrscheinlich lachen. Das liegt daran, dass die Auswirkungen des Aktienmarktes real sind.

Es scheint also, dass wir ein Problem haben. Es ist töricht zu glauben, dass der Aktienmarkt die „Produktionskapazität“ widerspiegelt. Aber es ist ebenso töricht, den Aktienmarkt als „fiktiv“ abzutun. Wie sollten wir also die Aktienkurse verstehen? Jonathan Nitzan und Shimshon Bichler haben eine Antwort.

Das Kapital als Finanzen

In „Kapital als Macht“ dokumentieren Nitzan und Bichler die Probleme der neoklassischen und marxistischen Theorie ausgiebig. Die obige Diskussion ist meine kurze Zusammenfassung. Kommen wir nun zu ihrer Diagnose.

Ökonomen, so argumentieren Nitzan und Bichler, verstehen das Kapital nicht. Ob neoklassisch oder marxistisch, Ökonomen sind sich einig, dass Kapital eine Dualität ist. Es ist sowohl „Geld“ als auch „Maschinen“. Diese Dualität, so argumentieren Nitzan und Bichler, ist ein Irrtum. Kapital, so behaupten sie, ist nur eine Sache: Finanzialisierung.

Auf den ersten Blick erscheint diese Sichtweise ultramodern. Schließlich ist es erst im 21. Jahrhundert dazu gekommen, dass Hedge-Fonds die Gesellschaft dominieren. Aber wenn Nitzan und Bichler das Wort „Finanzen“ verwenden, meinen sie etwas umfassenderes als Hedgefonds und Investmentbanken. Sie meinen jede Vermehrung von Geld.

Wichtig ist, dass dieses Konzept von expanisven Finanzen nicht modern, sondern uralt ist. Die monetäre Definition von „Kapital“ gab es lange vor der physischen:

[‚Kapital‘] kommt vom lateinischen caput, einem Wort, dessen Ursprung auf den Fruchtbaren Halbmond im Nahen Osten zurückgeht. Sowohl in Rom als auch in Mesopotamien hatte das Kapital eine ähnliche, eindeutige wirtschaftliche Bedeutung: Es war eine Geldgröße. Es gab keinen Bezug zu produzierten Produktionsmitteln. In der Tat bedeutete caput „Kopf“, was gut zu einer anderen babylonischen Erfindung passt – dem menschlichen „Arbeitstag“.

Nitzan und Bichler in Kapital als Macht

Die Idee, dass „Kapital“ einen Bestand an „realem“ Reichtum widerspiegelt, entstand erst viel später, während der industriellen Revolution. Sie wurde, wie Nitzan und Bichler anmerken, von politischen Ökonomen entwickelt. Das Problem ist, dass Kapitalisten das Kapital nie als eine Dualität betrachtet haben. Ihr Ziel war immer nur ein eines: Geld zu akkumulieren.

Das Recht auf Ausgrenzung

Kapitalisten wollen mehr Geld. Darin sind sich alle politischen Ökonomen einig. Aber müssen die Kapitalisten nicht in die Produktion investieren, um dieses Geld zu bekommen? Das war die Schlussfolgerung von Marx. In der Tat hat er diesen Zusammenhang in einer Formel verankert:

G → K → G′

Die Formel funktioniert folgendermaßen. Ein Kapitalist investiert das Geld M in „reales“ Kapital K (Maschinen und Infrastruktur). Dieses „reale“ Kapital wird verwendet, um Waren zu produzieren, die der Kapitalist dann verkauft. Wenn alles gut läuft, bekommt der Kapitalist noch mehr Geld zurück, M′. Das ist nach Marx die Kapitalakkumulation.

Wenn man wie Marx denkt, scheint es so, als ob die Akkumulation von Geld von der Akkumulation von ‚realem‘ Kapital abhängt. Aber das ist eine Illusion. Physisches Eigentum ist nicht notwendig. Alles, was nötig ist, sind Eigentumsrechte.

Zu Marx‘ Ehrenrettung sei gesagt, dass im 19. Jahrhundert die Unterscheidung zwischen „Eigentum“ und „Eigentumsrechten“ schwer zu erkennen war. Das liegt daran, dass die Dinge, die man besaß (Eisenbahnen, Stahlwerke usw.), greifbar waren. Man konnte leicht zu dem Schluss kommen, dass der Besitz von „Dingen“ die Ursache für kapitalistisches Einkommen ist. Aber das ist ein Irrtum. Tatsächlich sind es die Eigentumsrechte, auf die es ankommt.

Heute ist diese Tatsache viel offensichtlicher. Um die Bedeutung von Eigentumsrechten zu verstehen, fragen Sie sich: Was besitzt ein Patenttroll? Ein Patent-Troll ist jemand, der ein Patent für ein Produkt kauft, das er weder erfunden noch hergestellt hat. Der Patent-Troll besitzt nichts Materielles. Und doch verdienen sie Geld. Und wie? Indem er sein Patentrecht durchsetzt — sein Eigentumsrecht.

Hier ein Beispiel: 2015 machte Martin Shkreli Schlagzeilen, als sein Hedgefonds die Rechte an Daraprim kaufte, einem Medikament zur Behandlung der Parasitenkrankheit Toxoplasmose. Shkreli hat Daraprim nicht erfunden, und sein Hedgefonds hatte auch nichts mit dessen Herstellung zu tun. Das Medikament wurde von der Nobelpreisträgerin Gertrude Elion erfunden und war seit 1953 erhältlich. Nichts von dieser Geschichte interessierte Shkreli, dessen alleiniges Ziel es war, Profit zu machen. Mit diesem Ziel vor Augen kaufte Shkreli die Rechte an Daraprim und erhöhte prompt den Preis des Medikaments um 5500 %.

Diese Preiserhöhung löste, wie Sie sich vorstellen können, einen Aufruhr aus. Und heute sitzt Shkreli glücklicherweise im Knast. Aber er sitzt nicht wegen Preistreiberei ein. Er sitzt wegen Betrugs in einem davon losgelösten Fall im Gefängnis. Lassen Sie uns über diese Tatsache nachdenken. Ja, die Preiserhöhung für Daraprim war ungeheuerlich. Aber sie war auch völlig legal. Tatsächlich steht Shkrelis Preiserhöhung für die Eigentumsrechte in ihrer reinsten Form. Bei Eigentumsrechten geht es nicht darum, Dinge zu produzieren. Es geht um die Macht, etwas auszuschließen.

Diese Macht war dem Patent für Daraprim inhärent. In dem Patent war das Recht verankert, andere Firmen von der Herstellung des Medikaments auszuschließen. Und es verankerte das Recht, Menschen von der Verwendung des Medikaments auszuschließen. Aus dieser Ausschlussbefugnis ergibt sich die Befugnis, Einkommen zu erzielen. In dieser Hinsicht hat Shkreli kein Gesetz gebrochen. Er hat lediglich die Eigentumsrechte für den vorgesehenen Zweck genutzt.

Obwohl Shkreli sicherlich ein unmoralischer Mensch ist, hat seine Gefühllosigkeit zumindest eine gute Sache bewirkt. Sie hat die wahre Natur des kapitalistischen Einkommens gezeigt. Kapitalistisches Einkommen stammt nicht aus Eigentum, sondern aus Eigentumsrechten – dem institutionellen Recht, auszuschließen.

Das Ritual der Kapitalisierung

Zurück zum Aktienmarkt. Seit Jahrhunderten fragen sich die politischen Ökonomen: Was hat die Börse mit dem „realen“ Kapital zu tun? Die Antwort, die Nitzan und Bichler geben, lautet, dass sie gar nichts miteinander zu tun haben. 2 Das „reale“ Kapital hat nicht nur nichts mit dem Aktienmarkt zu tun, die Menge des „realen“ Kapitals kann auch nicht objektiv gemessen werden. Dies war die schockierende Erkenntnis, die durch die Cambridge-Kapitalkontroverse zutage trat. Eine schöne Darstellung des Problems findet sich in Abbildung 8.1 in Kapital als Macht. Was für Kapitalisten wichtig ist, so argumentieren sie, ist nicht unbedingt das Eigentum, sondern die Eigentumsrechte – also die Macht zu haben, andere auszuschließen. Kapitalisten nutzen diese Macht, um ein Einkommen zu erzielen.

Das ist schön, sagen Sie. Aber wir haben den Torpfosten verschoben. Wir wollten den Aktienmarkt erklären. Doch nun reden wir über das Einkommen von Kapitalisten. Wie bringt uns das weiter?

Es bringt uns weiter, weil dies der Move ist, den die Kapitalisten eben machen. Kapitalisten, so beobachten Nitzan und Bichler, verdienen mit Eigentumsrechten ein Einkommen. Und wie? Durch das Ritual der Kapitalisierung.

Das Ritual funktioniert folgendermaßen. Nehmen wir an, Jeff Bezos erwirbt in seiner Gier nach Daten ein Startup-Unternehmen, Your Info Inc. Das Unternehmen besitzt nichts weiter als einen Algorithmus zum Sammeln von Verbraucherdaten. Bezos ist es egal, dass sich unter der Haube des Unternehmens nichts Materielles befindet. Er will die Rechte an dem Algorithmus haben. Die Frage ist, wie viel diese Eigentumsrechte ihm wert sind?

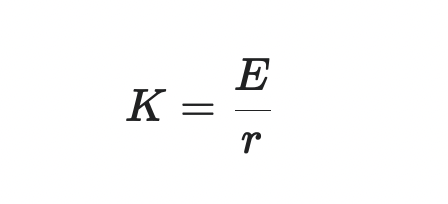

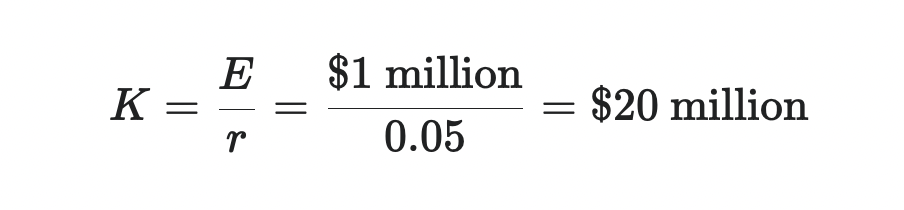

Um das zu messen, wird Bezos errechnen wie viel Einkommen er durch den Erwerb der Eigentumsrechte verdienen wird. Er nimmt die voraussichtlichen Erträge (E) von Your Info Inc. und diskontiert diese Erträge mit der erwarteten Rendite (r). Das Ergebnis ist der kapitalisierte Wert des Unternehmens, K: 3 Sie fragen sich, woher die Kapitalisierungsformel stammt? Nitzan und Bichler erklären es in Kapitel 9 von Kapital als Macht.

Achten Sie auf etwas Interessantes an dieser Formel. Weder E noch r sind bekannt. E ist der zukünftige Ertrag und r ist die zukünftige Rendite. Das Problem ist natürlich, dass die Zukunft unbekannt ist (und unbekannt bleibt). Um dieses Problem zu lösen, muss Bezos einen Blick in die Vergangenheit werfen. Um die zukünftigen Erträge E zu schätzen, wird er sich die Erträge der Vergangenheit ansehen. Und um die künftige Rendite r zu schätzen, betrachtet Bezos die durchschnittliche Rendite der jüngsten Vergangenheit (in der Regel den Zinssatz).

Zurück zu Your Info Inc. Nehmen wir an, dass das Unternehmen jedes Jahr einen Gewinnertrag von etwa 1 Million Dollar erwirtschaftet. Bezos geht davon aus, dass dies auch weiterhin der Fall sein wird. Außerdem geht er von einer Rendite von 5 % aus (r = 0,05). Angesichts dieser Werte würde Bezos anbieten, Your Info Inc. für 20 Millionen Dollar zu kaufen. Dies ist der kapitalisierte Wert des Unternehmens:

Bezos hat das Ritual der Kapitalisierung vollzogen. Er hat einen Einkommenswert genommen und ihn benutzt, um Eigentumsrechte zu kapitalisieren.

Wenn dieses Ritual willkürlich erscheint, dann deshalb, weil es so ist. Es gibt nichts Objektives an der Kapitalisierungsformel. Sie verweist auf keine grundlegende Wahrheit über die Welt, weder natürlich noch sozial. Die Großschreibungsformel ist einfach ein Ritual – ein Glaubensartikel.

Diese Willkür schmälert aber nicht die Bedeutung der Kapitalisierung. Ganz im Gegenteil. Rituale sind immer willkürlich. Aber ihre Auswirkungen sind immer real. Fragen Sie einfach Bob, der rituell geopfert werden soll, um den Regengott zu besänftigen. Das Ritual ist willkürlich und beruht auf einer falschen Weltanschauung. Wenn man Bob tötet, wird es nicht regnen. Aber die Herrscher glauben, dass es das tut. Und so stirbt Bob. Das Ritual ist willkürlich. Die Auswirkungen sind real.

Das Ritual der Kapitalisierung funktioniert auf die gleiche Weise. Die Formel ist willkürlich, ebenso wie ihre eingetragenen Werte. Aber das spielt keine Rolle. Wichtig ist, dass die Menschen an das Ritual glauben. Und in dieser Hinsicht hat das Ritual der Kapitalisierung eine ganzes Heer von Anhängern:

Der Glaube an das Prinzip der Kapitalisierung hat heute mehr Anhänger als alle Weltreligionen zusammen. Er wird überall akzeptiert – von New York und London bis Peking und Teheran. Tatsächlich hat sich der Glaube so weit verbreitet, dass er nun regelmäßig dazu verwendet wird, nicht nur das Einkommen der Kapitalisten, sondern auch das der Lohnempfänger, der Regierungen und der Gesellschaft insgesamt zu diskontieren.

Nitzan and Bichler in Capital as Power

Ordnung an der Börse

Mit dem Ritual der Kapitalisierung in der Hand sind wir nun bereit, den Aktienmarkt zu verstehen. Der Anstieg der Aktienkurse hat nichts mit der Akkumulation von „echtem“ Kapital zu tun. Stattdessen geht es um die Steigerung des Einkommens. Schauen wir es uns an.

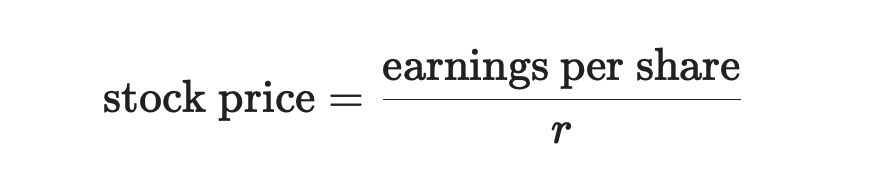

Nach dem Ritual der Kapitalisierung ist der Marktwert eines Unternehmens gleich seinem Ertrag (Gewinn), abgezinst mit einem bestimmten Renditesatz. Die meisten Anleger interessieren sich jedoch nicht für den Gesamtwert eines Unternehmens. Sie interessieren sich für den Aktienpreis – den Marktwert pro Aktie.

Um den „richtigen“ Preis für diese Aktie zu ermitteln, verwenden die Anleger das Ritual der Kapitalisierung in einer etwas anderen Form. Sie teilen die beiden Seiten der Kapitalisierungsformel durch die Anzahl der Aktien. Das Ergebnis sieht so aus. Der Aktienkurs (Kapitalisierung pro Aktie) sollte proportional zum Gewinn pro Aktie sein:

Wie die vorherige Version ist auch diese Kapitalisierungsformel ein Glaubensartikel. Auf diese Weise haben sich die Kapitalisten darauf geeinigt, die Eigentumsrechte zu kapitalisieren. Und wie jedes Ritual kann ihre Anwendung variieren. Kapitalisten diskutieren darüber, welcher Abzinsungssatz „richtig“ ist. Und sie sind sich uneinig darüber, wie sich die gegenwärtigen Erträge zu den künftigen verhalten werden. Diese Debatte bringt Unruhe in das Kapitalisierungsritual. Bemerkenswert ist jedoch, dass dieses Rauschen auf lange Sicht gering ist.

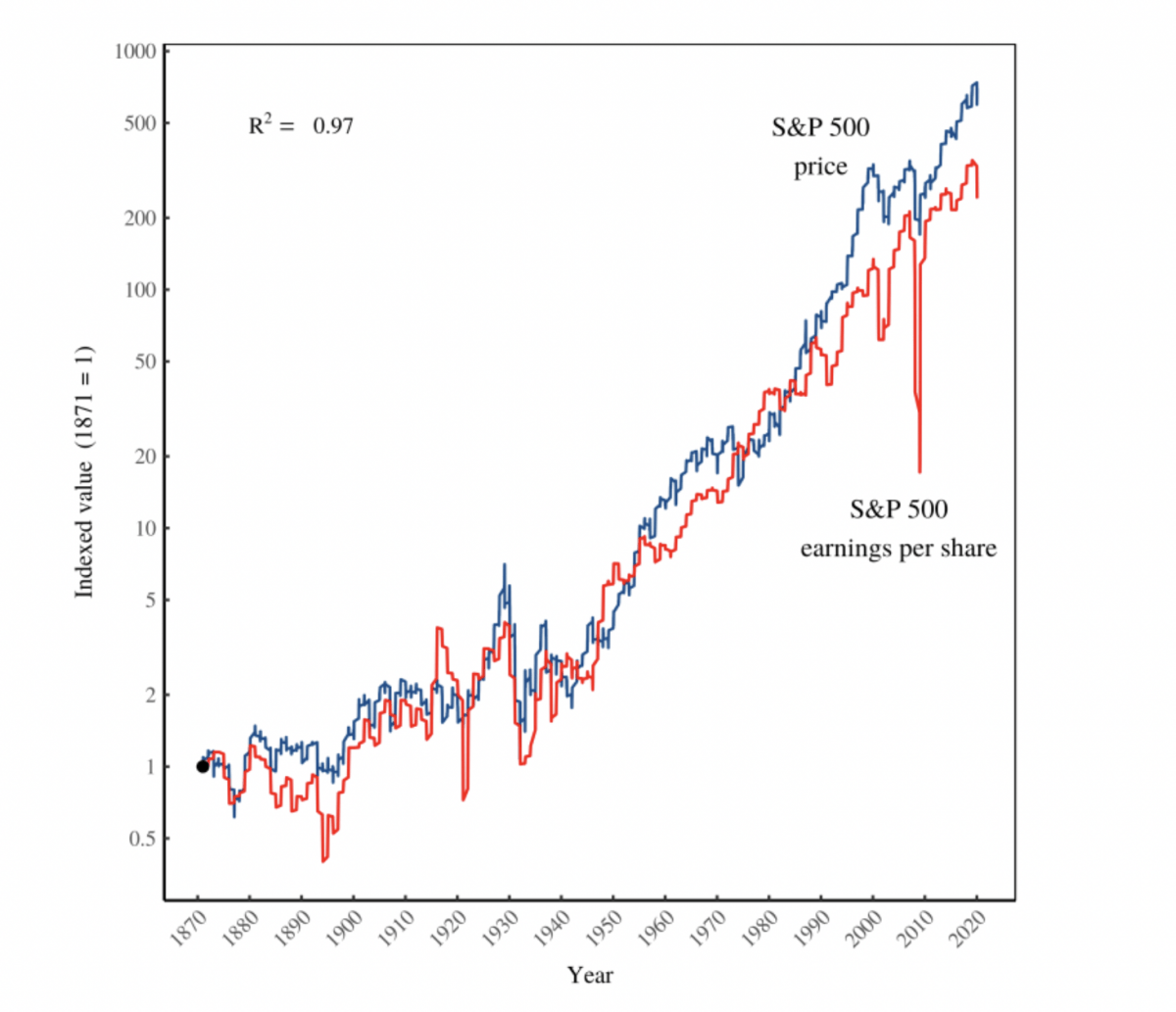

Abbildung 1 zeigt die Geschichte. Eineinhalb Jahrhunderte lang haben die US-Kapitalisten das Kapitalisierungsritual mit bemerkenswerter Gleichmäßigkeit angewandt. Und so sind die Aktienkurse in diesem Zeitraum (fast) im Gleichschritt mit den Gewinnen pro Aktie gestiegen. (Hinweis: Abb. 1 aktualisiert Abb. 11.1 in Kapital als Macht.)

Betrachten wir die Daten in Abbildung 1 genauer und beginnen mit einigen Grundlagen des Aktienmarktes. Auf dem amerikanischen Aktienmarkt gibt es viele Unternehmen, von denen jedes einen Aktienkurs hat, der mit der Zeit schwankt. Auf den ersten Blick könnte man meinen, dass sich Kapitalisten nur für den Preis der Aktien interessieren, die sie besitzen. (Wenn ich Amazon-Aktien besitze, interessiere ich mich für den Kurs dieser Aktie.) Aber es stellt sich heraus, dass Kapitalisten auch eine Benchmark benötigen, um zu beurteilen, wie sich ihre Aktie entwickelt. „Schlage ich die Benchmark?“, fragen sie. Wenn ja, dann gewinnen sie das Spiel des Kapitalismus. 4 Der Wunsch, „den Durchschnitt zu schlagen“, so argumentieren Nitzan und Bichler, ist die treibende Kraft des Kapitalismus. Das Ziel der Kapitalisten ist die differenzierte Akkumulation – sie wollen schneller Kapital (Geld) anhäufen als andere.

Es gibt viele Börsenbenchmarks, aber der bekannteste ist wahrscheinlich der S&P 500. Der S&P 500 bildet den durchschnittlichen Aktienkurs von 500 großen amerikanischen Unternehmen ab. (Der Durchschnitt wird nach der Marktkapitalisierung gewichtet, so dass „Large Cap“-Firmen den Index dominieren). In Abbildung 1 sind sowohl der durchschnittliche Aktienkurs des S&P 500 als auch die durchschnittlichen Erträge (Gewinne) pro Aktie dargestellt. Wenn die Gewinne steigen, steigen auch die Aktienkurse.

Dieser Trend ist weder ein Naturgesetz noch ein soziales Gesetz. Es handelt sich um das Ritual der Kapitalisierung in Aktion.

Kapital ist Macht

Nachdem wir nun das Ritual der Kapitalisierung verstanden haben, wollen wir uns damit auseinandersetzen, was Kapital außerdem impliziert. Das Kapital, so argumentieren Nitzan und Bichler, ist keine bloße „Sache“. Es ist eine Ideologie. Kapital ist die ritualisierte Kapitalisierung von Eigentumsrechten. Und da Eigentumsrechte von der Macht, auszuschließen, herrühren, folgt daraus, dass Kapital die rituelle Vermehrung von Macht ist.

Die Argumentation von Nitzan und Bichler ist einfach und schlüssig. Dennoch schrecken viele Menschen davor zurück, wenn sie mit ihr konfrontiert werden. Und warum? Wahrscheinlich, weil es uns (Menschen) schwer fällt, unsere eigenen Ideologien zu erkennen. Sie sind so tief verwurzelt, dass sie „natürlich“ erscheinen — sogar „unvermeidlich“.

Um diese Hürde zu überwinden, ist es hilfreich, sich das Glaubenssystem einer anderen Gesellschaft anzuschauen. Das Ziel ist, wie Anthropologen es ausdrücken, uns mit unserer eigenen Kultur „vertraut zu machen“. Wir schauen uns die Ideologie einer fremden Kultur an und richten diese Linse dann auf uns selbst. Die Ergebnisse sind oft beunruhigend.

Um uns mit unserer eigenen Ideologie vertraut zu machen, sollten wir uns die Weltsicht der alten Hawaiianer ansehen. Die alten Hawaiianer waren alles andere als egalitär und lebten in Häuptlingstümern, die von strengen Hierarchien beherrscht wurden. Peter Turchin beschreibt ihr Glaubenssystem folgendermaßen:

Die hawaiianische Häuptlingselite unterschied sich von den einfachen Leuten … weil sie die Gefäße des Mana waren – spirituelle Energie, die von den Göttern kam und für das Wohlergehen der gesamten Gesellschaft notwendig war. Je höher der Rang eines Häuptlings, desto mehr Mana war in ihm konzentriert, wobei der König der zentrale Knotenpunkt im „Mana-Verteilungsnetz“ war.

Peter Turchin in Ultrasociety

Es ist uns klar, dass Turchin eine Ideologie beschreibt. Mana ist ein mystischer Euphemismus für Macht. Die hawaiianischen Häuptlinge verkündeten, dass sie über Mana verfügten, was ihnen das Recht gab, zu herrschen. Und das gemeine Volk glaubte ihnen.

Und jetzt kommt die unbequeme Wahrheit. Kapital ist dasselbe wie Mana – es ist ein Euphemismus für Macht. Lassen Sie uns die Ähnlichkeiten durchgehen. Die hawaiianischen Eliten hatten Macht, weil sie Mana hatten. Kapitalisten haben Macht, weil sie Kapital haben. Die hawaiianischen Eliten verkündeten ihre Macht kühn. Das tun auch Kapitalisten, die ihre Macht täglich über Börsenticker verbreiten. Und schließlich hatte das Mana eine mystische Bedeutung. Das gilt auch für das Kapital. Indem sie das Mana kontrollierten, wurden die hawaiianischen Eliten zu „Gefäßen spiritueller Energie“. Durch die Kontrolle des Kapitals werden die modernen Eliten (wie man uns sagt) zu „Gefäßen der Produktivität“.

Die Ähnlichkeiten zwischen Mana und Kapital sind beunruhigend. Aber es gibt einen wichtigen Unterschied zwischen den beiden Ideologien. Die hawaiianischen Eliten haben ihre Macht nicht quantifiziert. Moderne Eliten hingegen schon. Kapitalisten verwenden das Ritual der Kapitalisierung, um ihrer Macht eine Zahl zu geben. Dieses Ritual, so stellen Nitzan und Bichler fest, hat eine einzigartige Wirkung. Es macht den Kapitalismus zur ersten sozialen Ordnung, die quantitativ ist. 5 Die Verwendung von Geld ist natürlich schon lange vor dem Kapitalismus bekannt. (Eine gute Geschichte des Geldes findet sich in David Graebers Debt: The First 5000 Year.) Aber während viele antike Gesellschaften Preise verwendeten, ist der Kapitalismus einzigartig im Ausmaß der monetären Quantifizierung. Heute hat alles, was man besitzen kann, einen Preis.

Für Anthropologen des Kapitalismus ist diese Quantifizierung ein Segen. Es bedeutet, dass wir uns nicht anstrengen müssen, um kapitalistische Macht zu untersuchen. Warum eigentlich? Weil die Eliten die Messung für uns übernehmen. Sie quantifizieren ihre Macht durch das Ritual der Kapitalisierung. Dann geben sie diese Macht in Form von Aktienkursen an die Welt weiter. Um die kapitalistische Macht zu analysieren, müssen wir nur unsere ideologischen Fesseln ablegen.

Der Macht-Index

Die Aktienkurse steigen. Die Löhne sind gesunken. Das bedeutet, so argumentieren Bichler und Nitzan, dass die kapitalistische Macht zugenommen hat.

Lassen Sie uns diese Behauptung erläutern. Bichler und Nitzan stellen fest, dass die Kapitalisten ihre Macht durch das Ritual der Kapitalisierung quantifizieren. Aber dieses Ritual hat für sich genommen keine Bedeutung. Das liegt daran, dass Macht immer differenziell ist. (Um der Kapitalisierung einen Sinn zu geben, müssen wir sie also mit etwas anderem vergleichen.

Womit sollten wir sie vergleichen? Das hängt davon ab, woran wir interessiert sind. Hier sind wir an der Macht der gesamten Kapitalistenklasse interessiert. Es macht also Sinn, das Kapitalisierungsritual mit dem Einkommen der gegnerischen Klasse – der Arbeiter – zu vergleichen.

Diese Überlegung veranlasst Bichler und Nitzan dazu, einen einfachen Maßstab für die Macht der Kapitalisten über die Arbeiter vorzuschlagen. Wir nehmen einen Aktienkursindex und teilen ihn durch den Durchschnittslohn. Das Ergebnis ist der Macht-Index von Bichler und Nitzan: 6 Eine ausführliche Erörterung des Power-Index findet sich in Bichler und Nitzan’s A CasP Model of the Stock Market.

Oberflächlich betrachtet ist der Macht-Index ein einfaches Verhältnis zwischen zwei Preisen – dem Preis von Unternehmenseigentumsrechten im Verhältnis zum Preis von Lohnarbeit. Doch wenn wir uns mit der kapitalistischen Ideologie befassen, hat das Verhältnis eine zusätzliche Bedeutung. Der Aktienkurs ist die rituelle Quantifizierung der kapitalistischen Macht. Und der Durchschnittslohn ist die entgegengesetzte Quantifizierung der Macht der Arbeiter.

Das Interessanteste ist nicht der Wert des Macht-Indexes, sondern seine Schwankung im Laufe der Zeit. Um diese Oszillation zu sehen, lassen Sie uns den Macht-Index in den Vereinigten Staaten berechnen. Bichler und Nitzan definieren den US-Macht-Index wie folgt:

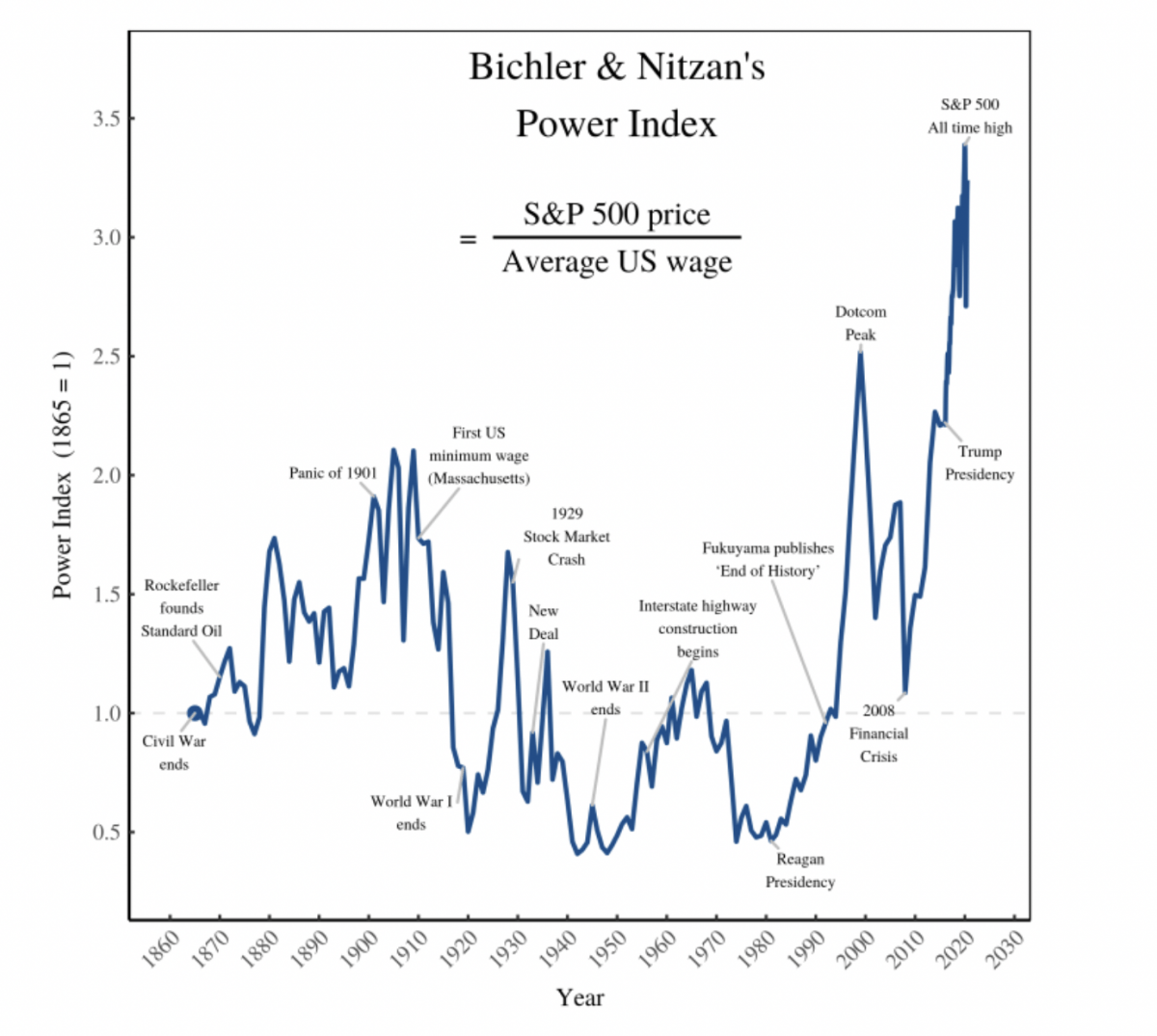

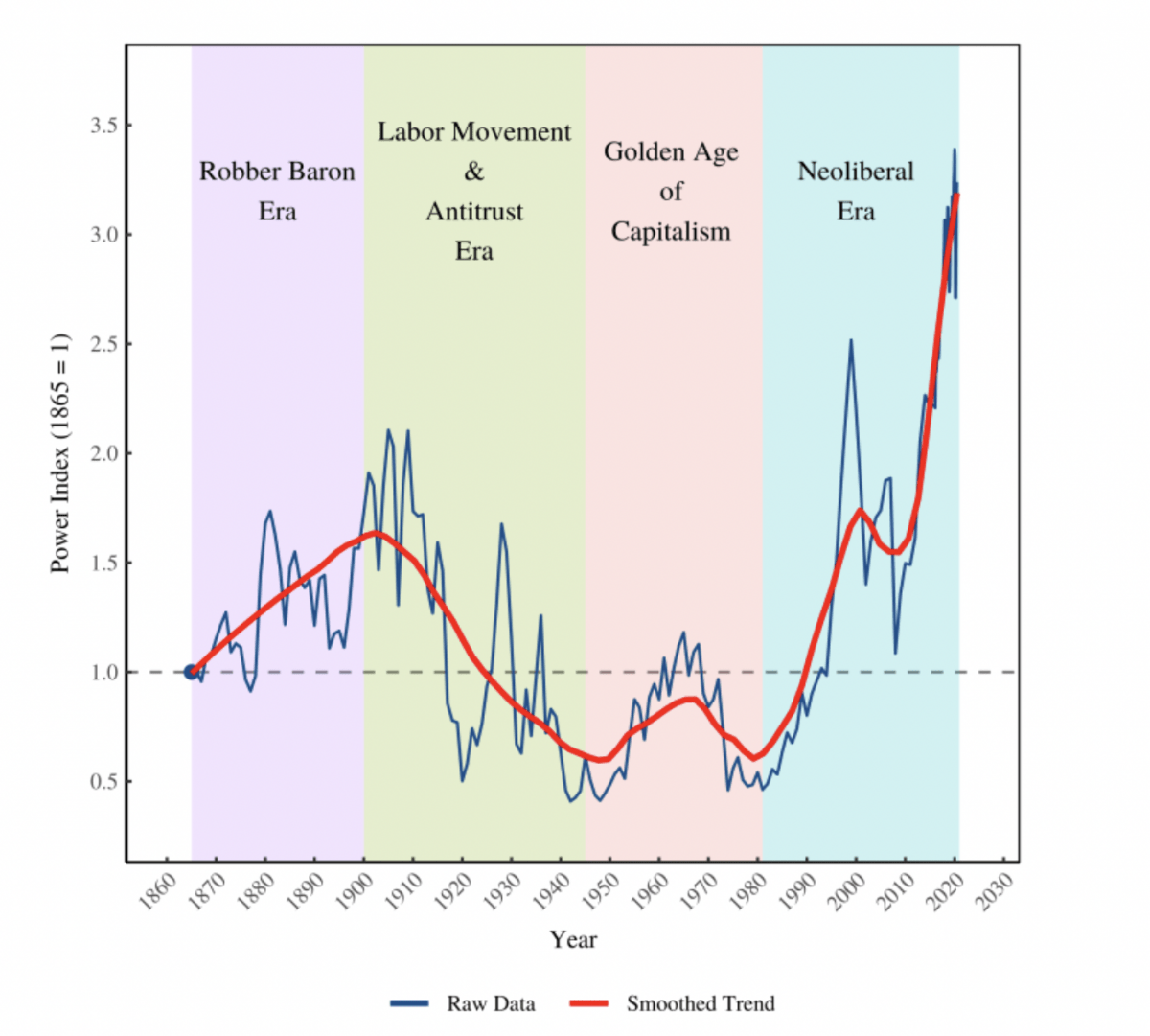

Abbildung 2 zeigt, wie sich der US-Leistungsindex in den letzten anderthalb Jahrhunderten verändert hat. Die historischen Schwankungen sind interessant (wir werden sie gleich erörtern). Was jedoch auffällt, ist die Gegenwart. Der Macht-Index befindet sich derzeit auf einem Allzeithoch.

Lassen Sie uns die Daten in Abbildung 2 ansehen. Die Schwankungen des Leistungsindexes werden durch den Wettlauf zwischen Aktien und Löhnen verursacht. Manchmal gewinnen die Aktien das Rennen, was zu einem Anstieg des Leistungsindexes führt. In anderen Fällen gewinnen die Löhne das Rennen, so dass der Leistungsindex sinkt.

In Abbildung 2 habe ich einige Ereignisse von Interesse gekennzeichnet. Es ist zum Beispiel bemerkenswert, dass der Macht-Index im späten 19. Jahrhundert anstieg, als Rockefeller sein Standard Oil-Imperium aufbaute. Und der Macht-Index begann Anfang des 20. Jahrhunderts zu sinken, als die ersten Mindestlohngesetze erlassen wurden. Nach dem Zweiten Weltkrieg erreichte der Macht-Index einen Tiefstand. In dieser Zeit wurde der Wohlfahrtsstaat ausgebaut und die Regierung investierte in massive öffentliche Bauvorhaben wie das Autobahnnetz.

Ab den Reagan-Jahren stieg der Leistungsindex wieder an. Ironischerweise wurde Geschichte gemacht, kurz nachdem Francis Fukuyama das Ende der Geschichte verkündet hatte. Acht Jahre nach der Veröffentlichung seines 1992 erschienenen Buches »Das Ende der Geschichte« erreichte der Macht-Index neue Höchststände. Dann trat Trump sein Amt an und alle Rekorde wurden gebrochen.

Epochen des Kapitalismus

Der vielleicht einfachste Weg, die Schwankungen des Macht-Indexes zu verstehen, besteht darin, nicht einzelne Ereignisse zu betrachten, sondern historische Epochen. Um diese Epochen zu erkennen, glätten wir den Macht-Index, um den langfristigen Trend zu veranschaulichen. Abbildung 3 zeigt die Ergebnisse. Es zeichnen sich vier Epochen des Kapitalismus ab.

Machen wir eine Reise durch die Geschichte. Wir beginnen im späten 19. Jahrhundert mit der Ära des Raubritterkapitalismus. Zu dieser Zeit konsolidierten Kapitalisten wie Rockefeller und Carnegie ihre Macht. Es überrascht nicht, dass der Macht-Index stetig anstieg.

An der Wende zum 20. Jahrhundert begann der Macht-Index zu sinken. Und warum? Wahrscheinlich, weil sich die Arbeiter zu organisieren begannen und die Regierung begann, Monopole zu zerschlagen. Die Zeit der Arbeiterbewegung und des Kartellrechts war angebrochen. Die Auswirkungen auf die kapitalistische Macht waren drastisch. In den 1940er Jahren war der Macht-Index auf einen historischen Tiefstand gesunken.

Glaubt man den kapitalistischen Cheerleadern, so hätte dieser Börsentiefstand verheerend sein müssen. Aber das war es nicht. Stattdessen fällt der Tiefpunkt des Macht-Indexes mit dem goldenen Zeitalter des Kapitalismus zusammen. Diese Ära, die etwa von Mitte der 1940er bis Mitte der 1970er Jahre dauerte, war die wohlhabendste in der Geschichte der USA. Es war eine Zeit immenser öffentlicher Ausgaben und immenser materieller Expansion.

In den 1980er Jahren begann der Macht-Index zu steigen. Es begann die neoliberale Ära. Die Politiker, die eine Ausweitung der Staatsausgaben versprachen, verschwanden. Es kamen Politiker, die Sparsamkeit versprachen. Ronald Reagan „entlastete“ die Menschen vom Staat und behauptete, dass alle davon profitieren würden. Eine bequeme Lüge. Unter Reagan sickerte der Wohlstand nicht nach unten. Er strömte nach oben — zu den Kapitalisten. Wir können diese Flut im Macht-Index sehen, der in den 1980er und 1990er Jahren explodierte. Im Jahr 2016 erreichte der Macht-Index fast ein Allzeithoch. Dann trat Trump sein Amt an, und alle Rekorde wurden gebrochen.

Und das bringt uns zu heute. Die Aktienkurse sind gestiegen. Die Löhne sind gesunken. Das bedeutet: Die kapitalistische Macht ist auf einem Höhepunkt.

Unbekanntes Terrain

Das Jahr 2020 ist in so vielerlei Hinsicht beispiellos, dass es schwer ist, den Überblick zu behalten. Nie zuvor hat eine Pandemie die Weltwirtschaft lahmgelegt. Noch nie waren die US-Arbeitnehmer in einer so prekären Lage. Und noch nie zuvor war der Aktienmarkt so hoch.

Diese Diskrepanz entgeht nur wenigen Menschen. Wie, so fragen sie, können Aktien so weit von der „realen“ Wirtschaft abgekoppelt sein? Die Frage ist zwar verständlich, aber sie ist falsch. Und sie spricht Bände über Ideologie (und unsere Unfähigkeit, sie zu erkennen). Der Aktienmarkt hatte noch nie etwas mit der „realen“ Wirtschaft zu tun. Sie war immer eine Kapitalisierung von Eigentumsrechten. Heute wie damals sind die Aktienkurse die rituelle Quantifizierung von Macht.

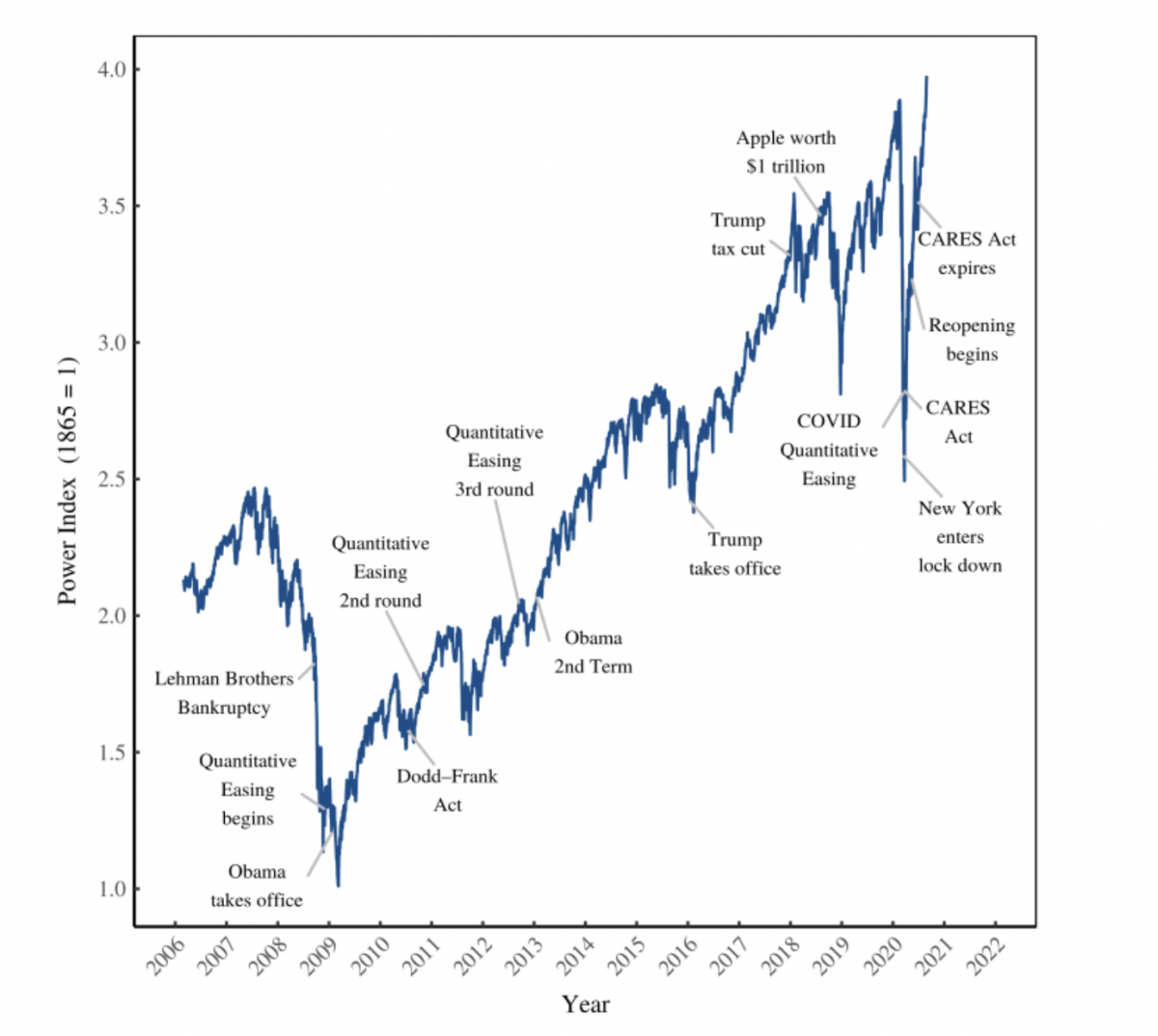

Was heute anders ist, ist, dass die kapitalistische Macht auf einem Allzeithoch ist. Um diese Tatsache zu erkennen, sollten wir die jüngste Geschichte näher betrachten. Abbildung 4 zeigt die tägliche Entwicklung des US-Macht-Index vom 2. Januar 2006 bis zum 28. August 2020.

Die guten Zeiten (für Kapitalisten) begannen im Jahr 2009. Obama trat sein Amt an und versprach, die Wall Street zu zügeln. Das tat er nicht. Stattdessen scheint die Politik der Fed darin bestanden zu haben, die Preise für Vermögenswerte zu stützen. Ab November 2008 begann die Regierung, Geld zu drucken – und zwar jede Menge davon. Der offizielle (Orwell’sche) Begriff für diese Druckerpresse lautete „Quantitative Easing“.

Wirtschaftswissenschaftler warnten, dass das Drucken von Geld zu einer Inflation führen würde. Aber es gibt keine Anzeichen dafür, dass das der Fall war — bei den Konsumgütern. Aber sehen Sie sich die Preise für Vermögenswerte an. Seit 2009 sind sie im Verhältnis zu den Löhnen stark angestiegen, wie Abbildung 4 zeigt. Es scheint also, dass das implizite Ziel der Quantitative Easing Strategie darin bestand, die kapitalistische Macht zu stützen.

Als Trump sein Amt antrat, befand sich der Macht-Index auf einem Allzeithoch. Seine massive Steuersenkung von 2017 (für Unternehmen) ließ den Zug weiter rollen. Heute befindet sich der Macht-Index auf unbekanntem Terrain – er steuert auf das Vierfache des Basiswerts von 1865 zu. Dieser Wert wurde noch nie erreicht – nicht einmal während des Höhepunkts des Raubritterkapitalismus.

Von der Krise profitieren

Dass der Aktienmarkt inmitten einer Krise steigt, ist schwer zu glauben. Aber wenn man Anthropologie studiert hat, macht es Sinn. Anthropologen wissen seit langem, dass die Eliten im Katastrophenfall nicht den einfachen Menschen helfen. Eliten helfen sich selbst. Ich schließe mit diesem Punkt, weil er uns daran erinnert, dass wir nicht so weit von der Vergangenheit entfernt sind, wie wir vielleicht denken. Der Archäologe Brian Hayden beschreibt, wie die Maya-Eliten versuchten, von der Krise zu profitieren:

Ich war völlig erstaunt über die Ergebnisse aus einem Dorf nach dem anderen […], die zeigten, dass die lokalen Eliten den anderen Mitgliedern der Gemeinschaft in Krisenzeiten im Wesentlichen keine Hilfe leisteten, sondern stattdessen Mittel und Wege fanden, vom Unglück anderer zu profitieren.

Brian Hayden in Richman, Poorman, Beggarman, Chief.

Brian Hayden und Suzanne Villeneuve schreiben über das anthropologische Modell der Eliten, das sich herausgebildet hat:

… gelagerte Lebensmittel wurden verwendet, um das Überleben der Eliten zu sichern, während die Armen hungerten.

Hayden und Villeneuve in Who Benefits from Complexity?

Viele Amerikaner hungern, obwohl sie noch nicht verhungern. Und wie die Maya-Elite vor ihnen versuchen die amerikanischen Eliten, davon zu profitieren. Und sie haben Erfolg. Dennoch gibt es Hoffnung. Keine Gesellschaftsordnung ist unveränderlich. Je mächtiger die amerikanischen Kapitalisten werden, desto näher rücken sie an die Abrechnung heran. Wann wird diese Abrechnung kommen? Wie wird sie aussehen? Schwer zu sagen. Aber eines können wir sagen: Um diese Abrechnung zu beschleunigen, muss der Schleier der kapitalistischen Macht gelüftet werden. Das bedeutet, den Aktienmarkt zu verstehen. Aktienkurse repräsentieren weder die „Produktionskapazität“ noch sind sie „fiktives Kapital“. Sie sind die rituelle Quantifizierung von Macht – „Mana vom Himmel“ in Zahlenform.

Dieser Beitrag erschien zuerst in englischer Sprache auf dem Economics From the Top Down Blog.

Übersetzung von Otmar Tibes.

Lesezeit 30 Minuten

Lesezeit 30 Minuten